Учет денежных средств

Учет операций по расчетному счету

Расчетные счета открываются предприятиям, являющимся юридическими лицами и имеющим самостоятельный баланс. Предприятие вправе открыть расчетные счета в любом банке для хранения денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций.

Для открытия расчетного счета предприятия представляют в банк следующие документы:

- заявление на открытие счета;

- документ о законности образования предприятия (решение учредителей о создании предприятия, заверенное нотариально);

- устав предприятия (копия, заверенная нотариально);

- свидетельство о регистрации предприятия (заверенное нотариально);

- справка налоговой инспекции о постановке на налоговый учет;

- справка из Пенсионного фонда о постановке на учет;

- справка Госкомстата о присвоенных кодах о видах деятельности;

- приказ о назначении директора и главного бухгалтера;

- карточка с образцами подписей и оттиском печати (заверенная нотариально).

Предприятие обязано уведомить налоговые органы об открытии расчетного счета в течение 5 рабочих дней. Налоговые органы, в случае выявления открытия счетов без уведомления налогового органа, налагают административные штрафы.

Прием и выдача денег с расчетного счета или безналичные расчеты производятся банком на основании первичных документов. Наиболее распространенными являются:

- объявления на взнос наличными (внесение наличных денег на расчетный счет);

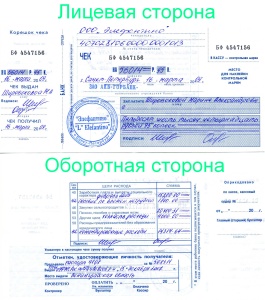

- денежный чек (получение наличных денег с расчетного счета);

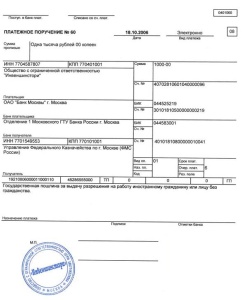

- платежное поручение (перечисление денежных средств с расчетного счета предприятия на другой расчетный счет, например, оплата поставщику).

Для получения наличных денег необходимо в банке получить чековую книжку. По денежному чеку деньги выплачиваются тому лицу, которое указано в чеке. В чеке указывается сумма и цели расходования денег. Чеки выписываются от руки и действуют в течение 10 дней со дня их выписки.

Безналичные расчеты осуществляются в соответствии с Положением о безналичных расчетах в Российской Федерации. Для перечисления денежных средств на другой расчетный счет наиболее часто используется документ платежное поручение. Платежные поручения должны соответствовать требованиям установленных стандартов и содержать:

- наименование расчетного документа;

- номер расчетного документа, число, месяц, год его выписки;

- наименование банка плательщика;

- наименование плательщика, номер его счета в банке, идентификационный номер (ИНН), банковский идентификационный код (БИК);

- наименование получателя средств, номер его счета в банке, идентификационный номер (ИНН), наименование банка получателя, банковский идентификационный код (БИК);

- назначение платежа;

- сумма платежа цифрами и прописью;

- очередность платежа;

- подписи должностных лиц и оттиск печати.

Платежные поручения выписываются с использованием технических средств в двух экземплярах, исправления не допускается. Платежное поручение представляет собой поручение предприятия банку о перечислении соответствующей суммы со своего счета на счет другого предприятия.

При представлении в банк платежных документов по перечислению средств должна проставляться очередность платежа (1,2,3,4,5,6). (Гражданский кодекс РФ, ст. 855).

Если на расчетном счете сумма денежных средств достаточна для удовлетворения всех требований, списание этих средств со счета предприятия осуществляется в порядке поступления платежных поручений на списание. Если суммы денежных средств на счете недостаточно, то списание денежных средств осуществляется в следующей очередности:

Очередность 1 присваивается платежным документам, по которым производится списание средств по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов.

Очередность 2 присваивается платежным документам, по которым производится списание средств по исполнительным листам, предусматривающим перечисление или выдачу денежных средств по выплате выходных пособий и оплату труда лицам, работающим по трудовому соглашению, контракту, по выплате вознаграждений по авторскому договору.

Очередность 3 присваивается платежным документам, по которым производятся: расчеты по оплате труда с лицами, работающими по трудовому договору (контракту), платежи в Пенсионный фонд РФ, платежи в Фонд социального страхования, платежи в Фонд обязательного медицинского страхования.

Очередность 4 присваивается платежным документам, по которым производятся платежи в бюджет, которые не предусмотрены в третьей очереди.

Очередность 5 присваивается платежным документам, по которым производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований.

Очередность 6 - остальным платежным документам, списание средств, по которым производится в порядке календарной очередности.

Платежными поручениями, например, перечисляются денежные средства на оплату товаров, работ и услуг; перечисляются налоги, отчисления во внебюджетные фонды и т.д. Платежные поручения действительны в течение 10 дней со дня выписки.

Для контроля остатков денежных средств на расчетном счете предприятия периодически получают от банка выписку из расчетного счета, на основании которых зачислены или списаны средства. На выписках не должно быть никаких исправлений, подчисток.

Выписка из расчетного счета - второй экземпляр лицевого счета предприятия. Банк считает себя должником предприятия, поэтому остатки средств и поступления банк (в отличие от предприятия) записывает по кредиту расчетного счета, а списания (уменьшения долга) - по дебету. Обрабатывая выписки, бухгалтер должен помнить эти особенности и записывать на счет 51 "Расчетные счета" зачисления по дебету, а списания по кредиту.

Бухгалтерский учет операций по расчетному счету ведется на активном счете 51 "Расчетные счета".

По дебету счета записывается остаток свободных денежных средств предприятия на начало месяца, поступления наличных денег из кассы предприятия, денежные средства, зачисленные от покупателей продукции, дебиторов, полученные ссуды.

По кредиту этого счета отражаются денежные средства в погашение задолженностей предприятия поставщикам материальных ценностей, подрядчикам за выполненные работы, бюджету, банку за полученные ссуды, органам социального страхования и прочим кредиторам, а также суммы, выданные наличными в кассу.

Учет кассовых операций

Для приема, хранения и расходования наличных денег предприятие имеет кассу. Размер сумм наличных денег в кассе предприятия ограничен лимитом, устанавливаемым банком по согласованию с предприятием. Сверх установленных норм наличные деньги могут хранится в кассе только в дни выдачи заработной платы, пенсий, пособий в течение трех дней, включая день получения денег.

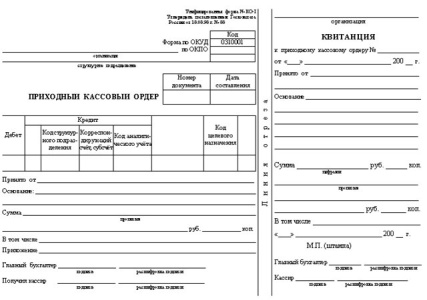

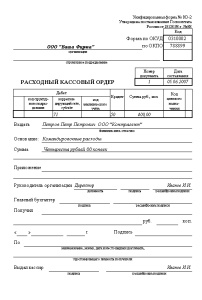

Касса принимает наличные деньги по приходным кассовым ордерам, подписанным главным бухгалтером. Выдача наличных денег производится по расходным кассовым ордерам. При завершении операций кассир обязан подписать расходные и приходные кассовые ордера, а приложенные к ним документы погасить.

В кассе предприятия могут также хранится денежные документы: ценные бумаги (путевки, проездные билеты, марки), бланки строгой отчетности (трудовые книжки и т.д.). Ценные бумаги также учитываются на счете 50 "Касса", бланки строгой отчетности - трудовые книжки, вкладные листы к ним, учитываются на забалансовом счете "Бланки строгой отчетности").

Каждое предприятие имеет кассовую книгу. Подчистки и неоговоренные исправления в ней запрещаются. Кассир обязан подсчитать итоги операций по кассе за день, вывести остаток денег в кассе.

Для учета наличия и движения денежных средств в кассе используется активный счет 50 "Касса". Сальдо счета означает наличие денег в кассе, оборот по дебету - суммы, поступившие наличными, оборот по кредиту - выданные суммы.

Указанием Центрального Банка России определен лимит наличных расчетов между юридическими лицами. В 2012 году он был установлен 100 000 руб. по одной сделке. Свыше этой суммы расчеты между юридическими лицами должны осуществляться осуществляются только в безналичном порядке.

На банки возложена ответственность систематически проверять соблюдение предприятиями требований порядка ведения кассовых операций.

Ст.15.1 КоАП установлена ответственность за нарушение кассовой дисциплины:

- Осуществление расчетов наличными деньгами с другими организациями сверх установленного лимита в 100 000 руб.

- Не оприходование (или не полное оприходование) в кассу наличных денег.

- Не соблюдение порядка хранения свободных денежных средств.

- Накоплении в кассе наличных денег сверх установленного организацией (предпринимателем) лимита.

Влечет наложение штрафов:

- на юридических лиц - от 40 000 до 50 000 руб.,

- на должностных лиц - от 4 000 до 5 000 руб.

Проверка кассы и кассовых операций проходит по трем направлениям:

- инвентаризация наличных денежных средств;

- проверка полноты и своевременности оприходования денежных средств, поступающих в кассу;

- проверка правильности списания денег на расход.

При инвентаризации кассы необходимо сопоставить выписки банка с корешками чеков и сверить записи с бухгалтерией.

Выявленные излишки наличных денег приходуются с последующим перечислением в доход предприятия по следующей счетной формуле:

Дт 50 "Касса" сумма излишка руб.

Кт 91.1 "Прочие доходы" сумма излишка руб.

В случае выявления недостач их сумма подлежит взысканию с материально ответственного лица и оформляется проводками:

Дт 94 "Недостачи и потери от порчи ценностей" сумма недостачи руб.

Кт 50 "Касса" сумма недостачи руб.

Дт 73 "Расчеты с персоналом по прочим операциям" сумма недостачи руб.

Кт 94 "Недостачи и потери от порчи ценностей" сумма недостачи руб.

Для самостоятельной проверки знаний по учету денежных средств можно использовать тест по бухучету - тема основы бухучета, банк, касса из раздела тесты по бухучету.